Laatst geüpdatet op april 29, 2024

Zolang je aan een aantal voorwaarden voldoet, kan je een BV oprichten waarbij je minder dan het minimum DGA-salaris van €56.000,- hoeft uit te keren. Hoe je dit regelt? Lees hieronder over de twee manieren waarop je een BV kunt oprichten met een beperkt DGA-salaris.

Ook interessant:

Wie is een DGA?

DGA staat voor “directeur-grootaandeelhouder”. Er zijn verschillende categorieën DGA’s, maar je zou over het algemeen kunnen stellen dat je een DGA bent wanneer je een groot pakket aandelen bezit in een BV waarvan je ook bestuurder bent.

Als je een BV start, ben je dus al snel een DGA. Meer lezen hierover? Bekijk dan ons kennisbank artikel over wanneer je als DGA gezien wordt.

Download de gratis DGA gids en zie essentiële punten niet over het hoofd.

Waarom geldt er een minimum DGA-salaris?

Van de Belastingdienst moet je jezelf in principe minimaal €56.000 DGA-loon betalen voor jouw werk als DGA voor de BV.

Dit wordt ook wel het gebruikelijk loon of het DGA-salaris genoemd. Waarom heeft de Belastingdienst dit verplicht minimum DGA-salaris vastgesteld? Het is fiscaal voordelig voor bedrijven dividend uit te keren, in plaats van DGA-loon.

Waarom is een laag DGA-salaris fiscaal voordelig?

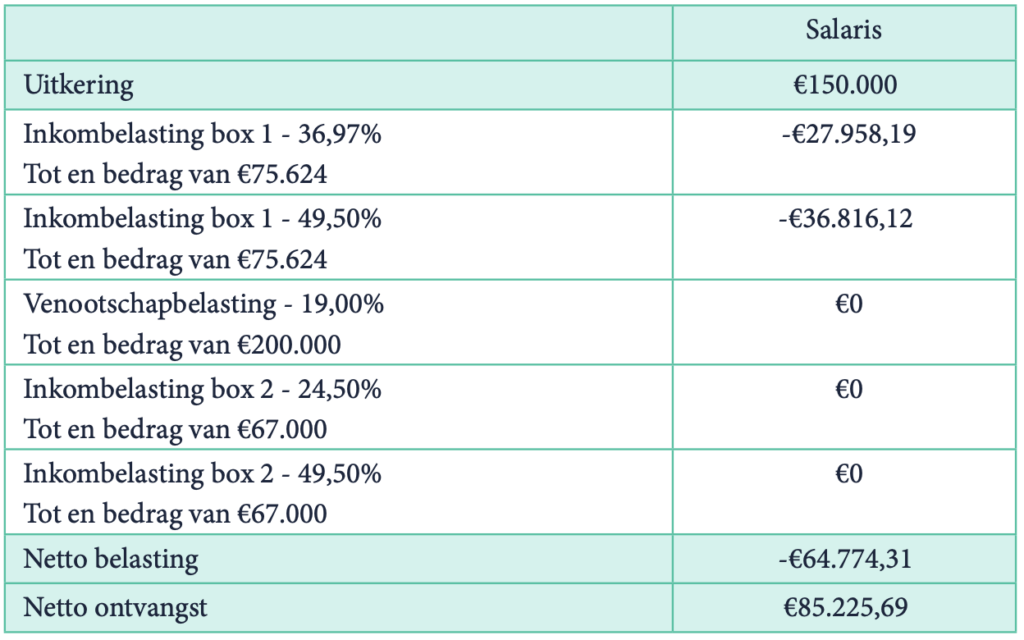

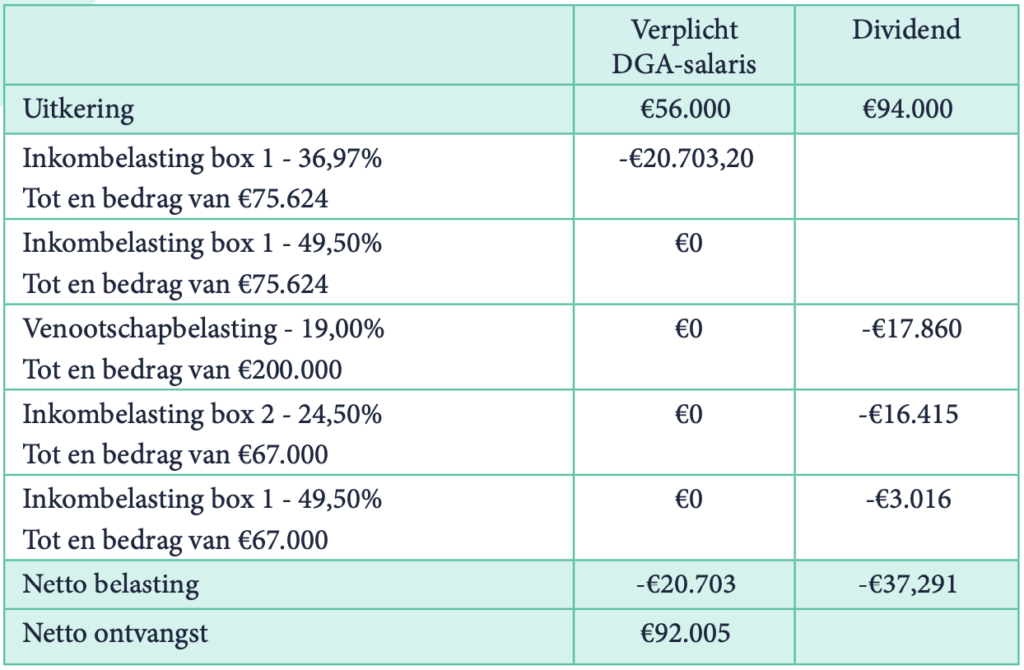

Waarom is het fiscaal voordeliger om jezelf dividend in plaats van loon uit te keren? Dividend is veel lager belast dan het (DGA)-salaris.

Over looninkomsten vanaf €75.624 betaal je in box 1 wel 49,50% aan belasting. Als je jezelf winst uit je onderneming (in de vorm van dividend) uit zou keren, is de belasting een stuk lager.

Na uitkering van het DGA-salaris betaal je eerst tot €200.000 19% vennootschapsbelasting over de resterende winst. Vervolgens kun je het restende bedrag uitkeren als dividend. Daarover betaal je tot €67.000 24.5% aan belasting, daarboven 33%.

In de onderstaande tabellen hebben wij twee voorbeelden opgenomen. In het eerste voorbeeld keert de ondernemer €150.000 aan zichzelf uit in de vorm van DGA-salaris. In het tweede voorbeeld keert de ondernemer zich eerst het verplichte DGA-salaris uit en de resterende winst als dividend. Zoals je kunt zien, betaal je in het tweede voorbeeld minder belasting.

Hoe hoog moet je DGA-salaris zijn?

Hoe bepaal je nu de hoogte van jouw DGA-salaris? Dit is kort gezegd het hoogste bedrag van de volgende drie bedragen:

- Het wettelijke minimum salaris DGA: €56.000,- (in 2023 was dit nog €51.000);

- 100% van het loon uit de meest vergelijkbare dienstbetrekking; of

- Het loon van de meest verdienende werknemer in jouw BV.

Telefonisch overleggen over jouw situatie?

Hoe verlaag ik het DGA-salaris als ik een BV opricht?

Er zijn twee manieren voor jou om een BV op te richten waarbij je minder dan het minimum DGA-salaris van € 56.000,- hoeft uit te keren.

Voorheen was het nog mogelijk om in sommige gevallen het DGA-salaris terug te brengen naar € 0,-. Dit wordt nu echter in de praktijk bijna niet meer geaccepteerd door de belastingdienst.

Optie 1: Verstuur een verzoek naar de Belastingdienst

Om een BV op te richten met een beperkt DGA-salaris kun je een brief verzoek tot verlaging DGA-salaris indienen. Aan de hand van een prognose van de uitgaven en inkomsten van je BV (bijvoorbeeld voor het komende jaar), leg je in de brief uit dat je de komende tijd niet in staat zal zijn om een jaarsalaris van € 56.000,- uit te keren.

De belastingdienst zal het verzoek beoordelen en er eventueel mee instemmen om het DGA-salaris te verlagen. Als je member van Ligo bent, kun je de brief verzoek tot verlaging DGA-salaris binnen twee minuten online op maat maken en gratis downloaden!

Optie 2: Doe een loonaangifte van nul euro

De tweede manier om een BV op te richten met een beperkt DGA-salaris is door middel van een nulaangifte van loonheffingen. Je kunt je BV aanmelden als inhoudingsplichtige en vervolgens iedere maand een zogeheten “nulaangifte” doen.

Aan het einde van het jaar kijk je hoeveel financiële middelen je nog op de bank hebt staan. Als deze voldoende zijn, kun je een gedeelte hiervan reserveren voor een investering in de onderneming. Het overige gedeelte keer je uit als salaris aan de DGA.

Uit het jaaroverzicht blijkt namelijk in dat geval dat er voldoende geld is om (een gedeelte van) het DGA-salaris te voldoen. Heb je nog geen boekhouder of accountant? Geen probleem, Ligo helpt vele klanten hiermee!

DGA-salaris bij deeltijdsituatie

De Belastingdienst heeft een tijdje terug het beleid aangepast voor DGA’s die in deeltijd werken. In het Handboek Loonheffingen staat nu uitdrukkelijk dat het bedrag niet automatisch lager mag worden vastgesteld, indien er sprake is van een deeltijdsituatie van de DGA.

Werk jij parttime als DGA? Dan dien je dit aannemelijk te maken voor een verlaagd DGA-salaris. Dit kan je doen door te onderbouwen dat in vergelijkbare deeltijdsituaties dat lagere loon betaald zou worden.

Let op! Wat mag niet na verlaging DGA-salaris

Nadat je het verzoek tot verlaging van het DGA-salaris hebt ingediend, dien je te voorkomen dat je een verboden handeling verricht en de regels aan je laars lapt.

- Ten eerste mag je geen dividend uitkeren zonder dat er tenminste € 56.000 aan salaris aan de DGA is uitgekeerd.

- Ten tweede mag je geen leningen verstrekken aan de DGA voor persoonlijke uitgaven via de rekening-courant van de BV. Dit zou namelijk betekenen dat er wel financiële ruimte is om het minimum DGA-salaris uit te keren.

Moet ik elk jaar een verzoek indienen?

Stel, je hebt in het eerste jaar van je BV bij de Belastingdienst verzocht het DGA-salaris te verlagen. Moet je dan het daaropvolgende jaar opnieuw door de administratieve molen? Nee, gelukkig hoef je niet elk jaar opnieuw om verlaging van het salaris te verzoeken.

Verandert je situatie niet, dan hoef je geen nieuwe brief te sturen naar de Belastingdienst. Verbetert je cashflow door bijvoorbeeld hogere inkomsten en kan je jezelf een hoger salaris uitbetalen? Dan mag je geen gebruik meer maken van de verlagingsregeling.

De Belastingdienst controleert ook altijd of jij nog wel in aanmerking komt voor verlaging. Zorg er daarom voor dat je regelmatig nagaat of jouw situatie gewijzigd is.

Hoe ga ik aan de slag met de BV oprichting en het DGA-salaris?

Heb je besloten een BV op te richten, nu je weet dat het “verplichte” DGA-salaris gemakkelijk verlaagd kan worden? Dan heb je de volgende opties bij het oprichten van je BV:

- Je kunt langs een reguliere notaris gaan. Het nadeel van deze optie is dat de procedure vrij lang kan duren en de kosten hoog kunnen oplopen. Ook dien je meerdere malen langs het kantoor van de notaris te gaan.

- Je kunt je BV online oprichten. Kies je voor BV oprichten via Ligo? Dat kan voordelig, eenvoudig en snel. Je vult een online vragenlijst in, je gaat langs bij de notaris voor identificatie en je ontvangt alle finale stukken in je beveiligde dashboard. Zo kan jij snel starten met ondernemen.

In de tussentijd kan jij met slimme software van Ligo binnen enkele minuten een op maat gemaakte brief verzoek tot verlaging DGA-salaris maken.

Heb je vragen over het hoe jij het beste om kan gaan met de eis van het minimum DGA-salaris bij de oprichting van een BV? Onze Ligo juristen en fiscalisten staan ook elke dag voor je klaar om je te helpen.

Bel ons gerust via 020-3031043 en laat je goed en gratis adviseren. Daarnaast zijn we elke dag van 9u tot 23u bereikbaar via onze online chat. Ook in het weekend.

- Algemene vergadering van Aandeelhouders (AvA) - februari 28, 2024

- Essentiële contracten voor het oprichten van een BV - februari 28, 2024

- BTW-aangifte doen - februari 28, 2024