Laatst geüpdatet op juli 3, 2023

Wil jij gaan investeren in vastgoed? Door de interessante rendementen van dit moment kan dit heel voordelig zijn. Zo kan je een pand kopen en vervolgens verhuren. Of je koopt een pand, renoveert dit en verkoopt het vervolgens met winst.

Maar hoe start je? Hoe moet je het juridisch opzetten? En dan wel graag op een manier, waardoor jij zo min mogelijk belasting betaalt over de opbrengsten. Een van de keuzes die daarbij een grote rol speelt is: ga je investeren vanuit een BV of privé investeren?

In dit artikel leggen wij je alle voor-en nadelen uit van het investeren in vastgoed met je BV of in privé. Hierdoor kun jij als startende vastgoedondernemer de juiste beslissing nemen.

Ook interessant:

Hoe verdien je geld met vastgoed?

Er zijn twee manieren waarop jij inkomsten kan genereren met vastgoed.

Verhuren van vastgoed: Door het verhuren van een woning kun je maandelijks inkomsten genereren. Met deze inkomsten kun je bijvoorbeeld de (vastgoed) hypotheek betalen, die je hebt afgesloten om het pand te kopen.

Een vastgoed hypotheek is een speciale hypotheek die kan worden afgesloten op het moment dat je een pand wil kopen als investering. Let erop dat banken vaak wel vragen om een eigen investering. Ook liggen de rentepercentages van dit type hypotheek iets hoger dan bij normale hypotheken.

Doorverkopen van vastgoed: Je kan ook een pand kopen en vervolgens voor een hogere prijs doorverkopen. Zo kan je panden verbouwen door een ‘opknappertje’ te kopen en dit te (laten)renoveren. Hier kan je leuk geld mee verdienen als je dat goed doet.

Deze manier van investeren is de afgelopen jaren erg populair geworden.

In privé investeren in vastgoed

Er bestaan twee opties om te investeren voor particulieren: in privé of vanuit BV. We gaan eerst in op investeren in privé. In privé investeren betekent dat je met jouw eigen vermogen (privé vermogen) een pand koopt. Je bent dan een ‘particuliere vastgoedbelegger’.

Is op deze manier investeren voordelig? Hiervoor moeten we vooral kijken naar de hoogte van de belasting die je betaalt.

Welke belasting betaal je bij privé investeren?

Als je particulier investeert, betaal je belasting in box 1 of box 3. Box 1 ziet op inkomstenbelasting en box 3 ziet op sparen en beleggen.

Voor box 3 geldt een gunstiger belastingtarief dan voor box 1. Het is daarom voor jou in het algemeen aantrekkelijker om in box 3 belast te worden bij een vastgoedinvestering.

De Belastingdienst maakt bij de keuze of jij in box 1 of box 3 belast wordt onderscheid tussen ‘normaal vermogensbeheer’ (box 3) en ‘meer dan normaal vermogensbeheer’ (box 1). Lees meer over Box 3 op de website van de Belastingdienst.

Wat is normaal vermogensbeheer?

Wanneer is er sprake van ‘normaal vermogensbeheer‘? Dat is het geval als jij een pand koopt dat slechts bedoeld is als belegging. Er is geen hele duidelijke grens tussen ‘normaal vermogensbeheer’ en ‘meer dan normaal vermogensbeheer’.

De Belastingdienst kijkt hierbij naar de hoeveelheid tijd en arbeid die je er in de investering steekt. Daarnaast kijken ze of de belegging incidenteel is. Stop je er niet al te veel tijd in? En is het een eenmalige investering van je in vastgoed? Dan is de kans groot dat je als particuliere vastgoedinvesteerder in box 3 belast wordt.

Dat is voordelig, want in box 3 gelden vrij gunstige belastingtarieven vergeleken met box 1. Is het omgekeerde het geval? Je loopt dan het risico belast te worden in box 1.

Tip: Blijf passief! Je loopt onder meer het risico om in box 1 belast te worden in de volgende gevallen

- (i) zelf administratieve werkzaamheden verrichten (zoals zelf adverteren of een huurovereenkomst opstellen)

- (ii) je veel gebruik maakt van eigen arbeid/ervaring/relaties (zoals renoveren van het pand)

- (iii) je extra diensten aanbiedt (denk bijvoorbeeld aan het inhuren van een schoonmaker voor de huurder).

Als je privé gaat investeren, let dan ook goed op deze punten.

Valt jouw investering onder box 1? In dat geval is het vaak voordeliger om de investering vanuit je BV te doen! Daarover later in dit artikel meer.

Hoe hoog is box 3 belasting?

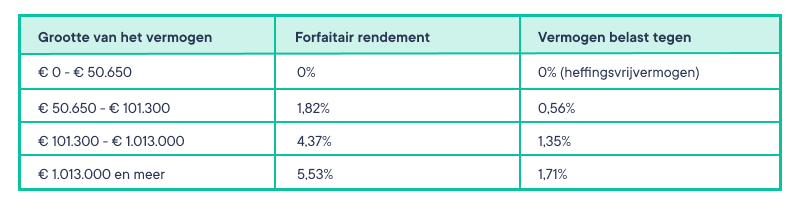

In box 3 betaal je geen belasting over het bedrag dat je werkelijk hebt ontvangen aan rendement. Je betaalt namelijk belasting over jouw vermogen. Dit belastingtarief is gebaseerd op een ‘fictief rendement’ dat met dit vermogen wordt behaald.

De Belastingdienst gaat er namelijk vanuit dat jij een bepaald rendement uit jouw pand haalt. Dit vaste ‘geschatte’ rendement wordt ook wel ‘forfaitair rendement’ genoemd.

De hoogte van het forfaitair rendement is door de Belastingdienst vastgesteld. Dit rendement, en het bijbehorende tarief waartegen het vermogen wordt belast, wordt hoger naarmate de waarde van de woning hoger is. Zie hieronder de tabel met de tarieven van box 3:

Zoals je ziet wordt het vermogen belast tegen een tarief van 0% tot 1,71%, afhankelijk van de waarde van het huis. Dit komt neer op een tarief van ongeveer 31% van het forfaitair rendement.

Box 3: wat gaat er veranderen de komende jaren?

Per 1 januari 2023 zal waarschijnlijk het heffingsvrije vermogen stijgen naar € 80.000,- per persoon. Bovendien staat in de planning dat in 2025 het fictieve rendement zal worden vervangen door het werkelijke rendement voor de box 3 belasting.

Het huidige systeem van het fictieve rendement gaat dus op de schop op mid-lange termijn. Dit is vastgesteld in het coalitieakkoord 2021-2025.

Pas op voor box 1 belasting!

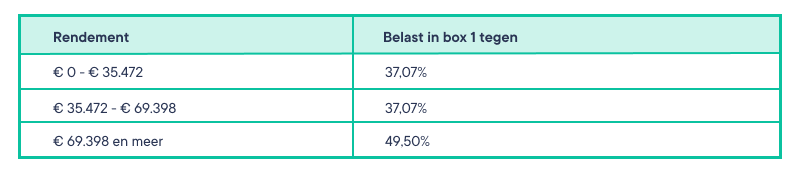

Is er geen sprake van een beleggingsactiviteit in de zin van box 3? Met andere woorden, is er sprake van ‘meer dan normaal vermogensbeheer’? Dan val je in box 1 en betaal je belasting over inkomen dat je ontvangt uit werk en woning.

Je wordt dan belast tegen een tarief van maximaal 49,5% over het behaalde rendement (de winst). Dit percentage is erg hoog vergeleken met de tarieven in box 3. De tarieven van box 1 voor 2022 staan in onderstaande tabel:

Nadelen en voordelen privé investeren

Het is duidelijk dat box 3 in algemene zin voordeliger is dan box 1. Dat komt vooral door de hoogte van het belastingtarief. Ook is, zoals we hieronder verder zullen uitleggen, privé investeren in box 1 in principe nadeliger dan investeren met een BV om dezelfde reden.

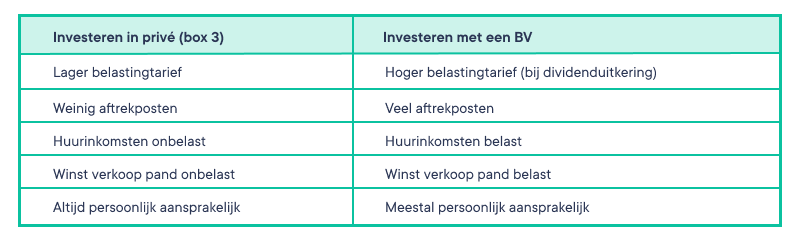

Wij noemen hier alleen de voor- en de nadelen van privé investeren van box 3, zodat we deze straks kunnen vergelijken met de voor- en de nadelen van investeren met een BV.

Voordelen

- Winst uit verkoop pand wordt niet belast: als jij na een tijd besluit je pand te verkopen, kan je geheel de winst daarvan behouden.

- Inkomsten uit huur worden niet belast: dit komt omdat deze inkomsten in box 3 vallen. Dat is een groot financieel voordeel!

Nadelen

- Kosten zijn niet fiscaal aftrekbaar: kosten zoals onderhoudskosten en verbouwingskosten zijn niet aftrekbaar.

- Persoonlijk aansprakelijk: je bent persoonlijk aansprakelijk en hoofdelijk aansprakelijk voor je hypotheek. Dat betekent dat, als jij je hypotheek niet kunt betalen, de bank zich mag verhalen op jouw eigen vermogen.

- Hypotheekrente niet fiscaal aftrekbaar

Investeren in vastgoed met een BV

De tweede optie om te investeren voor particulieren in vastgoed, is investeren vanuit een BV. Dit is beter bekend als zakelijk investeren. Dit wordt ook wel een ‘Vastgoed BV’ genoemd.

In dit geval koop je niet met je privé vermogen een pand, maar met jouw BV. De hypotheek komt op naam van je bedrijf te staan.

Welke belasting betaal je met een Vastgoed BV?

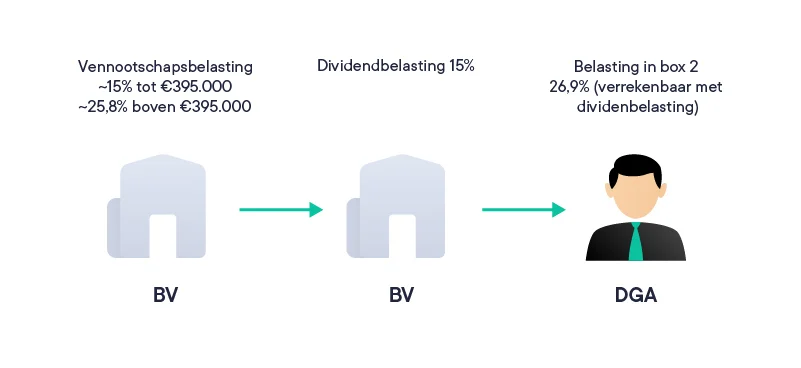

Bij een Vastgoed BV krijg je met verschillende belastingen te maken. Zie hieronder de belastingen schematisch weergegeven:

Vennootschapsbelasting: Zodra je in vastgoed investeert met een BV word je niet in box 1 of 3 belast, maar betaal je vennootschapsbelasting (VPB). Je betaalt slechts vennootschapsbelasting over je winst. Niet over je totale vermogen.

De vennootschapsbelasting lijkt daarom op box 1, alleen gelden er veel gunstigere tarieven. Per 1 januari 2022 geldt namelijk een tarief van 15% voor rendement tot € 395.000,- en een tarief van 25,8% voor rendement boven € 395.000,-.

Dividendbelasting (bij uitkering van rendement): je kan het rendement in je BV houden, om bijvoorbeeld later andere investeringen te doen. Maar je kan ook het rendement vanuit de BV aan jezelf uitkeren. Dit is een dividenduitkering.

De BV betaalt hier 15% dividendbelasting voor en jij betaalt hier in privé 29,6% dividendbelasting over (box 2). Dat lijkt veel, maar jij kan als directeur-grootaandeelhouder (DGA) de dividendbelasting van 26,9% verrekenen met de eerder door de BV betaalde 15%. Per saldo betaal je in totaal dus 26,9% dividendbelasting.

Tip: zorg ervoor dat jouw voorlopige aanslag inkomstenbelasting tijdig wordt aangepast in dit geval. Zo voorkom je dat je belastingrente verschuldigd bent over de later bij te betalen inkomstenbelasting in privé.

Wil je meer weten over welke belastingen je betaalt met je BV? Lees dan verder in deze blog.

Download de gratis DGA gids en zie essentiële punten niet over het hoofd.

Wat zijn de voor- en nadelen van een Vastgoed BV?

Eerder hebben we de voor- en de nadelen van privé investeren (box 3) besproken. Het zal je niet verbazen: de voor- en nadelen voor investeren in een BV zijn precies omgedraaid! We noemen ze hieronder kort.

Voordelen

- Veel aftrekposten: gemaakte kosten zijn fiscaal aftrekbaar (winst), bijvoorbeeld verbouwingskosten en beheerkosten. Zo kan het belastbaar inkomen worden verkleind. Hierdoor betaal je minder belasting. Ook de hypotheekrente is fiscaal aftrekbaar!

Nadelen

- Winst van de verkoop van het pand is belast

- Inkomsten uit huur wordt belast: de Belastingdienst ziet huur als omzet van de BV, dus wordt net als de omzet belast.

- Persoonlijk aansprakelijk: ook bij investeren met je BV verstrekt een bank meestal alleen dan een hypotheek, als jij persoonlijk ook aansprakelijk bent. Ook in dat geval kan de bank zich verhalen op uw privé vermogen als het misgaat.

Investeren in vastgoed: met je BV of privé?

Als algemene vuistregel geldt in ieder geval: valt jouw investering onder ‘meer dan normaal vermogensbeheer’ (box 1)? In dat geval is het in het algemeen raadzaam om een Vastgoed BV op te richten. Met de vastgoed-investering vanuit een BV voorkom je dat je in de dure box 1 valt. Let goed op, als particuliere vastgoedinvesteerder val je al snel in box 1!

Of investeren in onroerend goed verstandiger is met een BV of in privé (in box 3), is echt afhankelijk van jouw persoonlijke situatie. We zetten voor het gemak de voordelen en nadelen van investeren in privé van box 3 en met een BV nog een keer naast elkaar:

Nog vragen over beleggen in vastgoed?

Wil je jouw persoonlijke situatie bespreken en advies inwinnen? Of ben eruit en wil je meer weten over een BV oprichten om te investeren in vastgoed?

Telefonisch overleggen over jouw situatie?

Onze legal consultants helpen je graag met het maken van de keuze. Bel ons gerust via 020-3031043. Je kunt ons ook 7 dagen per week bereiken via onze online chat. Ook in het weekend en de avonden.

- Investeren in vastgoed met BV of privé? - februari 25, 2023

- Overeenkomst van opdracht opzeggen - februari 23, 2023